Çevre dostu şef-aktivistlerin, yemek yoluyla hem insanları hem de gezegeni beslemeyi amaçladıklarını ve dil öğretmenleri/oyun geliştiricilerinin öğrencileri ile oyunlaştırılmış deneyimlerle etkileşime girdiklerini biliyor muydunuz? Aynı bu hibrit mesleklerin her iki dünyanın da en iyisini alması gibi hibrit ticaret stratejileri de farklı ticaret ve yatırım tarzlarının güçlü yanlarını almayı ve genel ticaret deneyimi artırmayı amaçlıyor.

Heyecan verici hibrit stratejileri bu yazımızda keşfedelim. Belki birini Binomo’da denemek istersiniz.

Hibrit stratejiler farklı ticaret yöntemlerini tek bir organize olmuş sistemde birleştiren çok yönlü stratejilerdir. Geleneksel stratejilerden farklı olarak sadece bir stratejiye dayanmazlar. Grafikleri anlamak olsun veya bir firmanın finansını anlamak olsun farklı stratejilerin derlemesinden oluşmuş bir karışım sunar.

İşlem stratejisi olsun veya hibrit yatırım stratejisi olsun, işte bazı temel yapı taşları:

- Momentum ticareti

- Ortalamaya dönüş (Mean reversion)

- Arbitraj

- Nicel analiz

- Teknik analiz

- Temel analiz

Hibrit stratejinin ana amacı, riski farklı yöntemlere yayarak riski azaltmak, olası kazançları arttırmak ve farklı piyasa durumlarına uyum sağlamaktır.

Çoklu zaman dilimi stratejileri

Bu yöntem ile tüccarlar, sadece kısa vadeli trendlere bakmaktansa daha bilinçli seçimler yapmak için uzun zaman dilimlerini inceleyip daha geniş bir bakış açısı elde ederler. İlk başta karar verme sürecinde bir temel oturtmak için daha yüksek bir zaman dilimini analiz edebilirsiniz. Ardından analizinizde daha düşük zaman dilimlerine geçiş yapabilir ve yeni kazandığınız bakış açıları ile yeni işlem fırsatlarını görebilirsiniz.

Kırılma (Breakout)

Çoklu zaman dilimi stratejilerinden biri de kırılma (breakout) stratejisidir. Bu yöntemde yüksek zaman dilimlerindeki destek ve direnç seviyeleri kullanılır. Bu seviyeler, uzun vadeli yatay alt sınır üzerinde sıçramaya ya da kırılmaya neden olabilir.

Örneğin günlük zaman diliminde bir direnç seviyesi tespit ettiğinizde ve bu seviye aşıldığında, boğanın getirebileceği fırsatları belirlemek için daha düşük bir zaman dilimine odaklanabilirsiniz. Piyasanın yükseldiğini gördüğünüzde veya yönün devam edeceğine dair bir sinyal aldığınızda bunu alış için uygun bir zaman olduğunu düşünebilirsiniz. Yüksek zaman diliminden düşük zaman dilimine geçiş, trendleri ve momentum değişikliklerini daha hassas bir şekilde yani daha doğru bir şekilde tespit etmenizi sağlar.

Sıçrama (Bounce)

Sıçrama stratejisinde ise yüksek zaman diliminde bir kırılma aramak yerine destek veya direnç seviyelerinde oluşacak sıçramalar tespit edilir. Örneğin, sürekli devam eden yüksek zaman dilimi direnç seviyesi sinyal görevi görür. Fiyat, bu seviyenin altında kalırsa piyasanın yönünün aşağı dönüşünü bekleyin.

Fiyat, daha uzun bir zaman diliminde direnç çizgisinin altında kalırsa ve daha kısa bir zaman diliminde formasyon oluşursa (olası bir fiyat düşüşünün habercisidir), varlığı satmayı düşünebilirsiniz.

Tepeler ve dipler (Highs and lows)

Bu yöntemde, daha yüksek bir zaman diliminde yerel tepe ve dip seviyelerini incelersiniz. Geçmişteki tepenin (veya dibin) daha güçlü görünmesi piyasa hakkındaki hissinizi değiştirebilir. Bu strateji ile sahte kırılmalarda (fake breakout) işlem yapabilirsiniz. Fiyat tepe seviyenin çok üstüne çıktı ve sonra altına düştü diyelim, bu yanlış bir kırılmanın sinyali olabilir.

Bunu daha düşük zaman dilimi formasyonları ile birleştirmek, örneğin fiyatların devam eden formasyonda (bayrak formasyonu gibi) kırılması, güçlü bir düşüş trendine giriş yapmak için doğru zamanı bulmanıza yardımcı olabilir.

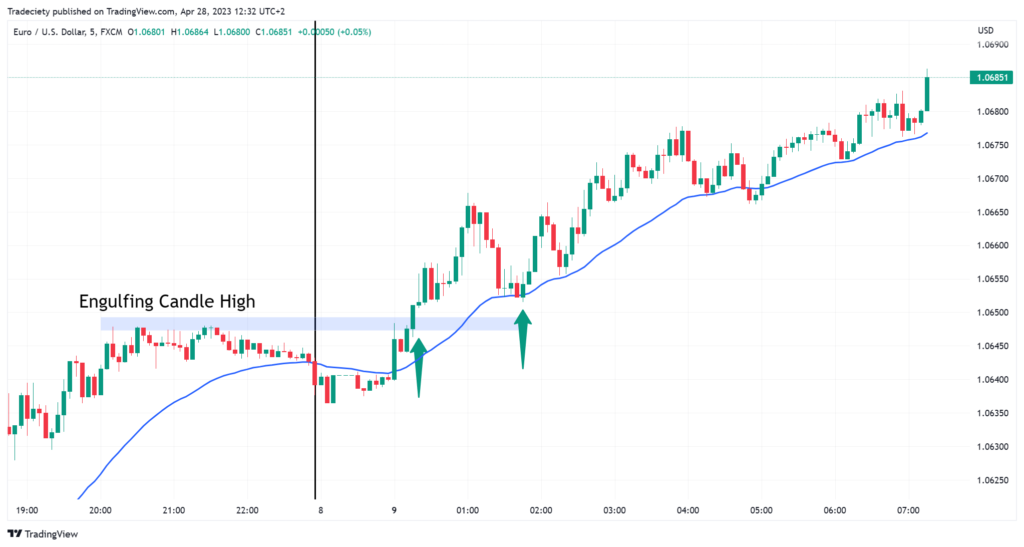

Mum çubukları

Mum formasyonları (Candlestick) ticarette oldukça yaygındır. Ancak birden fazla zaman dilimi kullanarak performanslarını arttırabilirsiniz. Örneğin, daha yüksek günlük zaman diliminde boğa mum formasyonu görmeniz ve trend indikatörü (örneğin hareketli ortalama) ile birlikte genel trendin de yükselişte olması, güçlü bir sinyal verir.

Daha küçük bir zaman diliminde ise boğa mum formasyonunun yüksek noktasını işaretleyip bu noktanın kırılmasında bir alım yaparak giriş noktası bulabilirsiniz. Bu sayede, daha uzun vadeli güçlü bir boğa trendinden faydalanabilirsiniz.

Formasyonlar

Ayrıca daha yüksek zaman dilimlerdeki karmaşık grafik formasyonları değerlendirerek de ticari kararlar alabilirsiniz. Örneğin, daha yüksek (4 saatlik) bir zaman diliminde bir düşüş trendinde trend çizgisi ile yan yönlü bir bayrak formasyonu da bir sinyaldir.

Fiyatın bu formasyonu aştığı ve ardından trend çizgisini kontrol etmek için geri döndüğü durumda, düşüş yönlü bir mum sinyali işlerin yavaşladığını gösterir. Bu olduğunda daha küçük bir zaman dilimine geçmek iyi bir fikir olabilir ve burada üçlü tepe gibi formasyonlar sayesinde satış işlemini ne zaman açacağınızı kesin olarak belirleyebilirsiniz.

Farklı işlem stratejilerini kombinlemek

Farklı ticaret yöntemlerini birleştirme tekniğini inceleyelim; momentum, ortalamaya dönme (mean reversion), gün içi ticaret ve al ve tut stratejisi.

Söz konusu her bir sisteme eşit bir şekilde yani %25 tahsis ederek, her yaklaşımın kendine özgü güçlü yanlarından faydalanabilirsiniz. Momentum, trend gösteren varlıkların dalgalanan fiyat hareketlerinden fırsatlar ararken, ortalamaya dönme ise ortalama değerlerinden sapan varlıklar üzerinden işlem fırsatları arar. Gün içi ticaret kısa vadeli fiyat hareketlerinden kazanç elde etmenizi sağlarken al ve tut stratejisi ise zamansal istikrar sağlar.

Farklı analiz türlerini birleştirmek

İşte deneyebileceğiniz bazı kombinasyonlar:

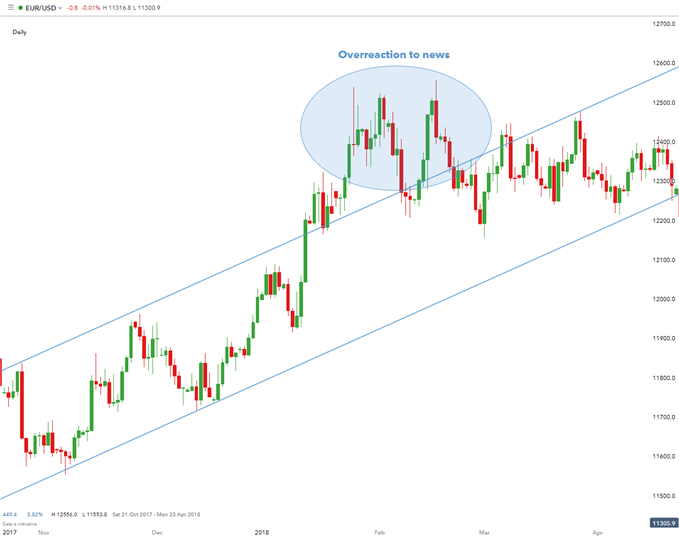

Temel analiz ile sınırlı aralık

EUR/USD’da güçlü bir boğa trendi olduğunu varsayalım. Piyasada yukarı yönlü bir trend oluştuğunda alım için en iyi fiyat fırsatı ararsınız.

Ancak, aralık içindeki hareketleri bozabilecek haberlerin etkilerini göz ardı etmemek çok önemlidir. “Tarım Dışı İstihdam” veya “Tüketici Fiyat Endeksi” gibi haberler piyasayı etkiliyorsa bu tür zamanlarda işlem açmaktan kaçınmak akıllıca olacaktır. Çünkü fiyat, iyi belirlenmiş kanaldan çıkabilir. Bu tür bozulmalardan sonra fiyat, genellikle aralığa ve aralık içi seviyelere geri döner.

Temel analiz ile osilatör kullanmak

Yukarıdaki görselde, teknik bir araç olan RSI indikatörü ile ABD ekonomisinde temel bir ekonomik gösterge olan tarım dışı istihdam verilerinin birleştirildiği bir örnek yer alıyor. Örneğin, tarım dışı istihdam (Non-farm payrolls – NFP) verisinin tahminlerin altına düşmesi, bunun da USD’nin zayıflamasına neden olması, aynı zamanda RSI indikatörü de aşırı satım bölgesinde olması EUR/USD paritesinde satın alım yapma kararınızı güçlendirecektir.

Hibrit stratejilerin avantaj ve dezavantajları

Hibrit yatırımın avantajları:

- Risk diversifikasyonu: Seçilen bir strateji iyi performans göstermediğinde, diğerleri onun yerini kapatabilir ve sayesinde büyük kayıplardan kaçınabilirsiniz.

- Değişen piyasalara uyum sağlama: Hibrit stratejiler aynı farklı hava koşulları için farklı kıyafetlere sahip olmak gibidir. Değişen piyasa koşullarına uyum sağlamanıza yardımcı olur.

- Sabit kar: Tekli stratejilerin iniş çıkışları vardır. Bu yöntemde ise amaç, karlarınızı zaman içinde daha istikrarlı bir hale getirmektir.

- Ek kazanç imkânı: Hibrit stratejiler, ortalamanın üzerinde performans sağlayabilir ve bu sayede diğer stratejilere göre daha fazla kazanabilirsiniz.

Diğer tarafından bahsedecek olursak, işte hibrit stratejilerin zorlayıcı yanları:

- Karmaşıktırlar: Farklı stratejileri bir araya getirmek ve uyumlu çalışmalarını sağlamak kolay değildir. Doğru yapamadığınızda sorunlara yol açabilir veya daha çok risk doğurabilirler.

- Daha maliyetlidirler: Farklı şekillerde işlem yapmak, işlem ücretleri nedeniyle daha maliyetli olabilir.

- Her şeyi kontrol altında tutmak gerekir: Hibrit stratejiler çok dikkat gerektirir. Çünkü her şeyi kontrol etmek ve her şeyin plana göre ilerlediğinden emin olmak durumunda kalırsınız.

- Kafa karışıklığına neden olabilir: Stratejiler arasında geçiş yaptıkça zihniniz karışabilir. Özellikle de işler iyi gitmediğinde odaklanmak ve iyi kararlar vermek zorlaşabilir.

Sonuç olarak, analiz yaparken farklı yaklaşımları birleştirmek piyasa trendlerini ve fırsatları daha kapsamlı bir şekilde görmenizi sağlar. Bu nedenle faydalıdır. Ancak, ticaret stillerinin farklı olmasının bir nedeni olduğunu unutmamak önemlidir. Bazı işlem stilleri farklı zaman dilimlerinin hassasiyeti ve odaklanması üzerine kuruludur ve bu unsurları fazla değiştirmek işlevselliklerini azaltabilir. Ticaret ve yatırımda “Ne kadar fazla, o kadar iyi” düşüncesi her zaman için uygun olmayabilir. Bu nedenle Binomo’da büyük işlemler yapmadan önce küçük deneyler yapmalısınız.

Kaynak:

What is hybrid trading and investing? TrendSpider Learning Center

What is hybrid trading? And is it better for you? BabyPips