Os osciladores são um dos tipos de indicadores técnicos que os traders podem usar para identificar tendências, sinais de compra e venda e mudanças nos sentimentos do mercado. Existem muitos osciladores, e os mais populares são o índice de força relativa (RSI), o oscilador estocástico, o indicador MACD e o oscilador incrível (awesome). Embora tenham características únicas e sejam calculados de forma diferente, existem regras comuns que você pode aplicar para tirar máximo proveito deles. Não existe o melhor indicador oscilador. Abaixo, você encontrará seis práticas recomendadas que permitirão adaptar os vários indicadores de oscilação à sua estratégia de negociação.

O que é um oscilador na negociação?

Você sabia que um oscilador em si é um dispositivo mecânico ou eletrônico?

Na análise técnica, os indicadores são chamados de osciladores porque têm o mesmo conceito – eles incluem princípios de oscilação. A oscilação é um movimento periódico entre duas coisas baseado em mudanças de energia. Na análise técnica, os osciladores se movem entre duas bandas, geralmente 0 e 100, com base nas mudanças de preço.

Cada oscilador tem sua própria forma. Por exemplo, o RSI (Índice de Força Relativa) consiste em uma linha, já o indicador estocástico inclui duas linhas e o indicador MACD é formado por duas linhas e um histograma. O sinal primário dos osciladores são as condições de mercado de sobrecompra e sobrevenda. No entanto, eles também podem ser usados para identificar sinais de compra e venda e confirmar reversões de preços de longo e curto prazo.

Prática #1: Condições de sobrecompra e sobrevenda

Os traders usam principalmente osciladores para encontrar condições de sobrecompra e sobrevenda de ativos. Isso permite que eles determinem futuros aumentos e quedas no preço. Quando o ativo está sobrevendido, seu preço está abaixo do valor justo e deve subir em breve. Quando o ativo está sobrecomprado, seu preço está acima do valor justo e espera-se que perca valor em breve.

As zonas de sobrecompra e sobrevenda dependem do oscilador. Por exemplo, o mercado é considerado sobrevendido quando o índice de força relativa se move abaixo de 30, quando o estocástico cai abaixo de 20 ou quando o histograma MACD define novos mínimos.

Ao identificar as condições de sobrecompra e sobrevenda, os traders devem se lembrar de que um movimento do oscilador em qualquer zona não identifica o momento exato em que o preço mudará. Às vezes, leva semanas para o mercado mudar de direção. Além disso, as condições de sobrecompra e sobrevenda não significam necessariamente uma reversão de tendência – pode ser apenas uma correção de curto prazo.

No entanto, isso não significa que o sinal de sobrecompra/sobrevenda seja inútil. Os traders baseiam suas estratégias nisso, mas usam outras ferramentas para confirmá-lo.

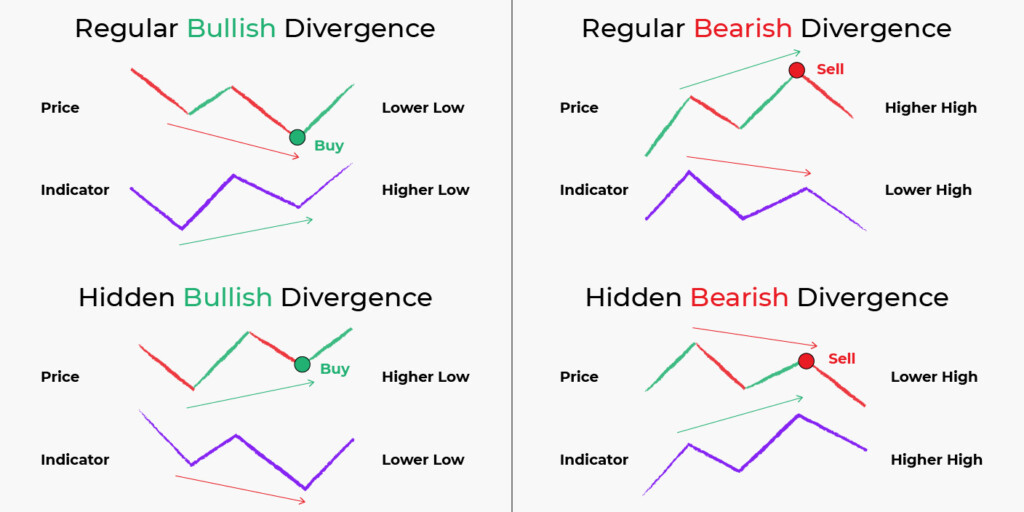

Prática #2: Aprenda os sinais de divergência

A divergência é um dos sinais mais simples e precisos que os traders usam ao negociar com osciladores. A ideia é que os osciladores sigam os movimentos do preço, então eles caem quando o preço cai e sobem quando o preço sobe. No entanto, às vezes um oscilador e um preço se movem em direções diferentes. Isso acontece porque compradores ou vendedores perdem força; isso não é visível no gráfico de preços, mas já é levado em consideração em um oscilador. As regras comuns são refletidas abaixo, onde a divergência regular é considerada mais confiável do que oculta.

Prática #3: Procure por cruzamentos

Um cruzamento de linhas é um sinal importante que pode identificar oportunidades de compra e venda. Pode haver diferentes abordagens. Por exemplo, se o oscilador incluir linhas com intervalos diferentes, e ocorrer uma rompimento de uma linha de um intervalo mais rápido acima de um intervalo mais lento, é considerada um sinal de compra. Em contraste, uma quebra de uma linha mais rápida abaixo de uma média mais lenta geralmente é um sinal de venda. Pode haver linhas com o mesmo período. Por exemplo, no indicador RSI com média móvel simples, a linha RSI é considerada rápida e a linha SMA é lenta.

Além disso, os traders olham para um cruzamentos de linhas de médias móveis de um determinado nível. Por exemplo, se o histograma MACD romper acima de 0, é um sinal de compra; quando rompe abaixo de 0, é um sinal de venda.

Prática #4: Use configurações padrão

Embora os parâmetros do oscilador sejam personalizados, um dos benefícios dos osciladores é que eles funcionam bem em diferentes prazos gráficos e para diferentes ativos com suas configurações padrão. Você pode alterá-los se descobrir que sua estratégia funciona melhor com outros parâmetros, mas se você for um negociador iniciante, poderá mantê-los definidos automaticamente na plataforma de negociação que usar. Normalmente, os traders alteram as configurações do indicador para aumentar o número e a exatidão dos sinais. No entanto, se você comparar os gráficos de 1 minuto e semanais do par EUR/USD, notará que o número de sinais de sobrevenda fornecidos pelo indicador RSI e sua confiabilidade são quase iguais.

Prática #5: Procure outros sinais

Condições de sobrecompra/sobrevenda, divergências e cruzamentos são sinais padrão que os traders procuram ao aplicar osciladores no gráfico de preços. No entanto, isso não é tudo. Muitos traders não sabem sobre outros alertas que podem receber de osciladores porque, geralmente, eles são descobertos não por desenvolvedores de osciladores, mas por outros analistas. Você pode procurar sinais adicionais online ou desenvolver o seu próprio. No entanto, você deve verificar novamente a confiabilidade do sinal em uma conta demonstrativa ou analisar dados históricos em ambos os casos. Escolha intervalos gráficos diferentes e considere ativos com diferentes níveis de volatilidade para evitar erros na negociação ao vivo.

Prática #6: Saiba como confirmar os sinais

Você deve se lembrar que os osciladores podem fornecer sinais incorretos. Portanto, é arriscado usá-los individualmente. Os traders confirmam seus sinais combinando dois osciladores ou usando outras ferramentas de análise técnica, incluindo volatilidade e indicadores de tendência ou níveis de suporte e resistência.

Considerações finais

A negociação com osciladores é uma das maneiras mais fáceis e confiáveis de prever a direção de um preço. Embora os osciladores possam falhar e cada sinal deva ser confirmado, essas armadilhas estão relacionadas a todas as ferramentas de análise técnica implementadas pelos traders. Se você aprender as dicas acima, poderá usar qualquer tipo de oscilador sem gastar horas memorizando suas regras.

Fontes:

Oscillator, Investopedia

An Introduction to Oscillators, Investopedia

How to Use Oscillators to Warn You of the End of a Trend, babypips.com